![]()

相続税申告・相続対策

フォローアップが手厚い、精度の高い申告書作成のサポートをしています

税務調査は、相続税申告後に申告漏れがないかを税務署が調べることです。また、税務調査が行われる時期は申告した年または翌年の秋に多いと言われています。

税務調査が行われやすいのは、以下の場合が多い様です。

- 税法特例の適用誤りの可能性がある申告書を提出した場合

- 生前の職業などから判断して、金融資産が少ない場合

- 精度の低い申告書を提出した場合

- 相続財産が3億円以上の場合

- 税理士に依頼せず、自身で申告した場合

申告漏れが見つかる場合は8割〜9割と高い割合です。申告漏れが見つかる相続財産は、多くが現金・預貯金となっており、相続人名義の預金などを計上せずに申告してしまった場合に申告漏れを指摘される事が多いようです。

税務署では被相続人の過去数年分の預金通帳や金融商品の口座データを入手でき、不自然な出金などを見て、申告漏れがないか調べることができます。

税務調査が行われるリスクを軽減するための対策として法律に定められている制度「書面添付制度(税理士法33条の2)」を活用されることをおすすめしております。

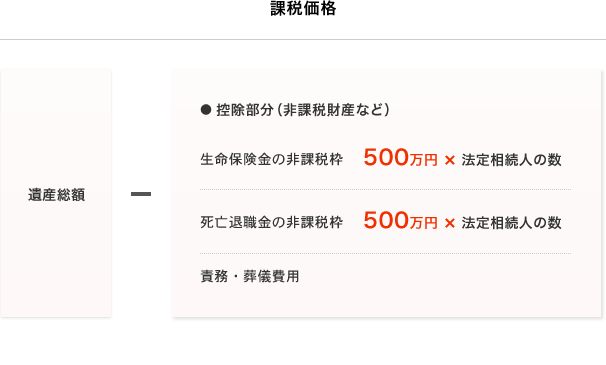

● 法定相続分を基にした相続税額(仮の相続税額)

課税される遺産総額を各相続人の法定相続人に分け、それぞれに相続税の税率を掛け、各相続人毎の「仮の相続税額」を計算します。

| 法定相続人の法定相続分(A) | 税率(B) | 控除額(C) |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 1,000万円〜3,000万円以下 | 15% | 50万円 |

| 3,000万円〜5,000万円以下 | 20% | 200万円 |

| 5,000万円〜1億円以下 | 30% | 700万円 |

| 1億円〜2億円以下 | 40% | 1,700万円 |

| 2億円〜3億円以下 | 45% | 2,700万円 |

| 3億円〜6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

●各人が実際に納める相続税額

仮の相続税総額に実際に相続した遺産の課税価格の割合をかけ「配偶者の税額軽減の特例」など、税額に加減算するものを反映して「各人が実際に納める相続税額」を計算します。

※「相続税の計算方法」は2017年現在の税制・関係法令などに基づき記載しております。今後、税務の取り扱いなどが変わる場合もありますので、記載の内容は将来にわたって保証されるものではありません。